Nhắc đến những khái niệm mơ hồ trong giới đầu tư, không thể không kể đến khái niệm “giá trị doanh nghiệp”. Làm sao để gán giá trị cho doanh nghiệp khi mà nó là tập hợp của muôn vàn thành cấu hữu hình và vô hình? Dẫu cực kỳ khó để đưa ra một mức định giá chính xác, đây lại là bước then chốt trong quá trình đầu tư. Để đem đến cái nhìn toàn cảnh nhất về việc định giá doanh nghiệp, DNES giới thiệu đến bạn bài học về “3 phương pháp định giá doanh nghiệp khởi nghiệp“, được biên soạn bởi ThinkZone và chuyên gia Bùi Thành Đô.

Khi định giá doanh nghiệp, các bên dựa vào giá trị công ty và lượng tiền đầu tư để xác định cổ phần của mình trong công ty và mức định giá mới. Sau đó, dựa vào cổ phần để xác định những thứ quan trọng khác như mức cổ tức, quyền biểu quyết,… Có rất nhiều phương pháp được đưa ra để xác định một cách tương đối giá trị của công ty. Mỗi phương pháp có thể cho ra mức định giá khác nhau, nên việc hiểu rõ từng phương pháp định giá sẽ giúp bạn bảo vệ được giá trị công ty mình trước các nhà đầu tư (lưu ý: các nhà đầu tư sẽ cố hạ giá trị công ty bạn để làm tăng cổ phần của họ trong công ty). Dưới đây sẽ là tổng hợp 3 phương pháp thông dụng thường được các quỹ đầu tư sử dụng khi định giá doanh nghiệp khởi nghiệp.

I. Phương pháp định giá theo tài sản (Capital-based method):

Với phương pháp này, chúng ta nhìn vào giá trị của tổng số tài sản mà công ty khởi nghiệp đã và đang sở hữu, những tài sản này có thể bao gồm:

+ Vốn góp của các co-founder

+ Các tài sản cố định như văn phòng, xe cộ,…

+ Các dạng tài sản khác

- Có thể thấy, khi áp dụng phương pháp này ta sẽ nhìn về quá khứ, nhìn vào tổng giá trị tài sản đã được đổ vào công ty. Tất nhiên, đây không phải là con số định giá chính xác bởi nó chỉ cân nhắc tài sản ở quá khứ, mà chưa tính bất kỳ tiềm năng nào của công ty trong tương lai.

- Ngoài ra, các doanh nghiệp khởi nghiệp công nghệ thường không có nhiều tài sản cố định, nên phương pháp này thường không phù hợp để định giá các startup bởi con số thu được sẽ cực kỳ thấp và không phản ánh chính xác giá trị công ty.

- Tuy nhiên, con số định giá được đưa ra bởi phương pháp “định giá theo tài sản” sẽ cho ta một mức “giá sàn” để xác định giá chính xác sau này. Bởi nếu nhà sáng lập đã bỏ 1 triệu USD vào startup, thì thường định giá của startup đó cũng sẽ trên 1 triệu USD (trừ khi doanh nghiệp đó thực sự rất tệ và đã gần như thất bại). Nhưng nếu trường hợp này xảy ra thì thường các quỹ đầu tư cũng sẽ khó mà đầu tư vào doanh nghiệp khởi nghiệp đó.

II. Phương pháp so sánh (Comparables method):

Thứ hai chúng ta sẽ đến với phương pháp so sánh. Đây là phương pháp phổ biến nhất để định giá các công ty ở giai đoạn sớm. Các nhà đầu tư sẽ tìm một công ty tương tự với công ty mà họ đang định giá, rồi lấy giá trị công ty đó làm thước đo cho việc định giá.

- Có những khía cạnh hay thông số giữa các startup tương tự nhau có thể so sánh với nhau được: Ví dụ như MAU (Monthly Active User – Chỉ số người dùng tích cực), GMV (Gross Merchandise Value – Tổng giá trị giao dịch), hay MRR (Monthly Recurring Revenue – Doanh thu định kỳ hàng tháng),…

- Ví dụ thực tế: “Startup X và startup Y có mô hình kinh doanh và sản phẩm tương tự nhau. Trong đó, startup X được định giá 4 triệu USD (qua thông tin công bố từ vòng gọi vốn gần nhất) và có 50,000 người dùng tích cực. Startup Y đang có 100,000 Người dùng tích cực, gấp đôi so với X, nên so sánh theo người dùng này ta được định giá của Y là 8 triệu USD”

- Với phương pháp so sánh này, giống như khi mua sắm, ta nhìn vào giá của các sản phẩm tương tự (ở đây là các doanh nghiệp khởi nghiệp) để xác định giá của sản phẩm là cao hay thấp.

- Ưu điểm của phương pháp này bao gồm:

+ Mang tính thuyết phục cao, vì dựa vào benchmark – chuẩn chung trên thị trường.

+ Giải quyết được vấn đề của phương pháp định giá theo tài sản là chưa cân nhắc tiềm năng tương lai. Bởi phương pháp so sánh sử dụng chuẩn của các công ty đi trước, đã được chứng minh bởi thị trường.

+ Đơn giản, dễ hiểu, không dựa vào tính toán phức tạp, tránh được các thủ thuật “lừa đảo” khi định giá.

- Tuy nhiên, ta cũng thấy được điểm yếu của phương pháp này là:

+ Thông tin không đầy đủ: Ta thường chỉ thu thập được một vài chỉ số của các công ty tương tự chứ không nắm rõ được toàn bộ, nên số liệu được công bố có thể không chính xác.

+ Nếu doanh nghiệp khởi nghiệp của bạn là mô hình đầu tiên trên thị trường, bạn sẽ không có công ty tương tự để so sánh.

+ Các công ty không thực sự giống nhau hoàn toàn, nên định giá thu được thường chỉ là tương đối.

+ Bởi phương pháp này dựa vào benchmark thị trường, nên nếu thị trường đang rơi vào trạng thái bong bóng (định giá cao hơn giá trị thực), thì định giá cũng sẽ như vậy, hoặc ngược lại.

- Để đưa được con số định giá chính xác nhất có thể, ta thường lấy số liệu benchmark của nhiều công ty tương tự, và benchmark theo nhiều chỉ số khác nhau (MAU, MRR, GMV,…). Từ đó, đưa ra được khoảng định giá hợp lý để thương lượng giữa startup và nhà đầu tư.

III. Phương pháp chiết khấu dòng tiền (Discounted cashflow method):

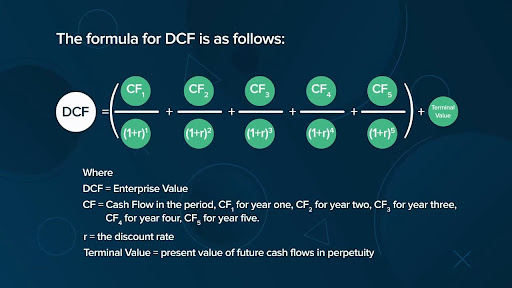

Đây là phương pháp định giá doanh nghiệp thông qua việc dự đoán dòng tiền trong tương lai của doanh nghiệp đó rồi chiết khấu về thời điểm hiện tại. Phương pháp dựa trên giả định rằng giá trị của doanh nghiệp khởi nghiệp bằng tổng giá trị hiện tại của dòng tiền mà doanh nghiệp đó kỳ vọng tạo ra trong tương lai.

(Nguồn: https://thinkzone.vn/)

- Cụ thể, phương pháp DCF định giá một doanh nghiệp dựa trên kỳ vọng về năng lực của doanh nghiệp đó trong tương lai. Điều này khác với phương pháp định giá theo tài sản (dựa trên những gì mà startup đã bỏ ra từ thời điểm thành lập doanh nghiệp, tức nhìn về quá khứ), và cũng khác phương pháp so sánh (với các công ty tương tự trên thị trường, tức nhìn về hiện tại).

- Lợi thế của phương pháp chiết khấu dòng tiền:

+ Phương pháp này định giá một doanh nghiệp dựa trên năng lực tài chính của doanh nghiệp đó trong tương lai. Vì vậy, những doanh nghiệp đã có số liệu lịch sử về dòng tiền sẽ giúp cho việc dự đoán dòng tiền tương lai chính xác hơn. Và bởi công thức định giá này được xây dựng chặt chẽ dựa trên tài chính doanh nghiệp, nên con số thu được sẽ có cơ sở về mặt tài chính hơn.

- Điểm yếu của phương pháp chiết khấu dòng tiền:

+ Do việc định giá dựa trên kỳ vọng của doanh nghiệp về hiệu quả kinh doanh trong tương lai, nên đi kèm với phương pháp này là rủi ro về việc dự đoán tương lai. Từ công thức ở trên, bạn có thể thấy: chúng ta cần dự đoán hai thứ là (1) tỷ lệ chiết khấu r (đại diện cho mức độ rủi ro trong tương lai), và (2) dòng tiền mà công ty kỳ vọng tạo ra được.

+ Việc dự đoán dòng tiền rất khó bởi: Các startup ở giai đoạn sớm mới thành lập 1-2 năm không có nhiều số liệu trong quá khứ để làm cơ sở dự đoán dòng tiền tương lai;

+ Rất nhiều doanh nghiệp khởi nghiệp Việt Nam không làm báo cáo tài chính một cách chuẩn chỉnh, dẫn đến việc thiếu số liệu để dự đoán;

+ Khác với các doanh nghiệp truyền thống có đồ thị tăng trưởng khá đều (ví dụ mỗi năm tăng trưởng 5%), đồ thị tăng trưởng của startup thường rất đột biến và khó dự đoán. Ví dụ: 2 năm đầu tăng trưởng 0% và -5%, năm thứ 3 có thể đột ngột tăng trưởng tới 20%.

+ Hầu hết các công ty khởi nghiệp giai đoạn sớm đều có dòng tiền rất thấp, hoặc thậm chí chưa có doanh thu. Vì vậy, mức định giá thu được từ phương pháp này thường rất nhỏ.

+ Việc dự đoán tỷ lệ chiết khấu r cũng không hề dễ dàng. Bởi chẳng ai có thể dự đoán chính xác được những số liệu như tỷ lệ lạm phát, khủng hoảng tài chính, hay thậm chí là Covid.

- Chính bởi vậy, phương pháp chiết khấu dòng tiền thường chỉ được áp dụng khi định giá các công ty khởi nghiệp đã đạt đến độ trưởng thành nhất định, đã có doanh thu rõ ràng, ổn định, và đủ lớn.

Trong các phương pháp định giá kể trên, phương pháp So sánh là phương pháp được sử dụng phổ biến nhất ở Việt Nam, bởi đặc trưng giai đoạn sớm của các công ty khởi nghiệp Việt. Khi định giá một công ty, nhà đầu tư thường định giá bằng nhiều phương pháp khác nhau, từ đó thu được những con số khác nhau. Những con số này giúp họ khoanh vùng được định giá doanh nghiệp khởi nghiệp nằm trong khoảng nào. Và công việc còn lại là cuộc thương thảo giữa nhà sáng lập và nhà đầu tư để đưa ra con số cuối cùng.

Để hiểu thêm về các phương pháp định giá doanh nghiệp khởi nghiệp, mời bạn xem thêm video bài học dưới đây:

Biên soạn bởi: Thinkzone Ventures

Xem thêm các bài học khởi nghiệp khác tại đây:

>> Kế hoạch tài chính khởi nghiệp

>> Định giá sản phẩm khởi nghiệp

>> Doanh thu, dòng tiền và những điều cần biết khi bắt đầu kế hoạch khởi nghiệp

THÔNG TIN CHUNG:

Series bài học cung cấp kiến thức và kỹ năng cho startup

Bài học được đăng tải tại: DNES STARTUP LESSONS LEARNED

Đơn vị thực hiện: Vườn ươm Doanh nghiệp Đà Nẵng phối hợp với Văn phòng Đề án 844